|

|

人民视觉 |

个人所得税改革涉及千家万户,关系百姓切身利益,历来都是热门话题。今年两会期间,“个税如何改革”再度成为代表委员和社会各方热议的焦点。未来个税改革的主要方向是什么?免征额会不会提高?哪些人的个税负担会减少?近日,本报记者对此进行了调查采访。

工薪所得最高一档税率要下调吗?

年应纳税所得96万元以上,才有“资格”按45%最高税率缴税。下调这档税率,未必能解决富人“一元年薪”问题

“当前,个人所得税最突出的问题是,工薪所得实行45%的最高边际税率,看起来税率高,实际上收不到税。”两会期间,全国人大财经委副主任委员黄奇帆提出,应该将个税最高边际税率从45%降至25%,以降低高薪者、中等收入者税负,营造有利于创新的环境。

黄奇帆认为,个税税率过高,会导致两方面问题:一是一些企业会把高管的工资放到香港、新加坡等地发放,享受当地较低的个税税率;二是部分私营企业主以不拿工资或“一元年薪”来避税,并把个人开销算在了企业的费用上。而降低税率,既有利于聚集人才,也有利于税基扩张。

一石激起千层浪,这一观点立刻引发社会热议,有赞同的也有反对的。那么,什么样的人才有“资格”按45%缴个税?到底要不要给高薪者降税?

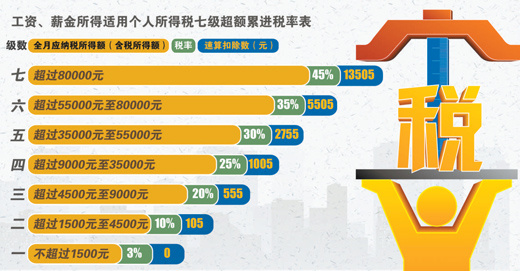

中国财政科学研究院副院长白景明介绍,在我国目前分类税制的个税制度下,个人所得被划分成11个收入项目,包括工资、薪金所得,个体工商户的生产、经营所得,劳务报酬所得,利息、股息、红利所得,财产租赁所得,财产转让所得等。其中,对于工资薪金所得,适用3%到45%的7档累进税率;劳务报酬所得,适用20%—40%的税率;利息、股息、红利所得,适用20%的比例税率。

“把边际税率定得高一些,是希望高收入者承担更多的税收负担,为社会多做贡献。下调边际税率,可能会造成课税功能的扭曲。”白景明说,单就工薪所得来看,年应纳税所得在42万元以上,适用的税率是30%;96万元以上的,才有“资格”按45%的税率缴税。这一收入水平,是2015年城镇职工平均工资的15.5倍!

“在不同税收制度下,单纯比较某个项目税率的高低,没有太大意义。”白景明认为,总的来看,目前工薪所得七档税率设计是符合我国实际情况的,下调边际最高税率,并不是当前个税改革的主要方向。

一些企业高管通过“一元年薪”避税,这个问题怎么解?

“这种避税现象,主要还是跟违法成本和监管程度有关,与个税税率高不高没有直接关系。”上海财经大学公共政策与治理研究院院长胡怡建表示,在任何税制条件下,都难以完全防止逃避税现象发生。即使把税率下调到25%,年薪百万的老板仍要缴20多万元个税,他还是有避税的冲动,仍有可能拿“一元年薪”。

一些高收入者可能薪金只拿一元钱,但其收入更多体现在股权等方面,这部分收入在取得股息、转让时依然会被相应征收个税。

“但是,同样一笔百万元的收入,如果在工资薪金所得项目下,适用最高45%的税率;而在股息红利、财产转让项目下,适用税率只有20%。这可能是一些高收入者放弃高薪,转为股权收入的一个重要原因。”胡怡建认为,要解决不同收入来源造成的税负不均,应该推进个税改革,实行分类与综合相结合,逐步把一些常规性收入项目合并到一起,按年汇总纳税。

个税免征额该不该上调?

建立“基本扣除 专项扣除”机制,适当增加专项扣除,包括再教育、赡养抚养、首套房贷利息等支出,减轻中低收入群体税负

广州的林某收到税务部门寄来的“个人所得税完税证明”,这份账单显示,他去年纳税总额达到26000多元,“没想到这么多!”林某抱怨说,自己月收入只有约1.5万元,还完房贷后,养孩子都很吃力,还要负担这么高的个税,太不合理了。

在关注高收入者税负的同时,更多人把目光集中在个税起征点上,希望通过提高起征点降低中低收入者的负担。

今年两会上,全国人大代表、格力电器董事长董明珠提交了《关于调整个人所得税起征点至5000元的建议》,提出应根据近年来居民收入和消费支出增长情况,调高个人工资、薪金所得起征点至5000元,并建立动态调整机制。同时,逐步建立以家庭为单位计算应纳税所得额的计税方式,最大限度体现税负公平。

董明珠认为,近年来随着物价上涨,3500元的收入在很多城市只能勉强维持温饱,另外考虑到通胀,消费支出逐年增加,居民的消费能力和意愿受到抑制。一方面不利于扩大内需、鼓励居民消费等调结构政策实施,另一方面不利于居民幸福感的提升。

对此,财政部部长肖捷表示,在社会普遍关心的提高免征额方面,将根据居民消费水平等因素综合测算,确定是否提高免征额,该提高就提高。

“现在距离上次起征点上调已过去了5年多,经济社会发生了较大变化,确实存在上调起征点的需求,但单纯调高起征点并不能解决所有问题。”胡怡建表示,对于上调个税起征点,近年来社会呼声一直很高。如何通过合理设置“起征点”,真正照顾不同生活条件人们的实际情况,从形式上的公平走向实质上的公平,是未来个税改革要解决的主要问题。

我国在完善个税扣除机制方面,近年来进行了一些积极探索。去年,31个城市开始试点商业健康保险扣除政策,对试点地区个人购买符合规定的商业健康保险产品的支出,允许在当年(月)计算应纳税所得额时予以税前扣除,扣除限额为每年2400元,按月计算为每月200元,未来还将开展税收递延型商业养老保险试点。

“在修订个人所得税法的基础上,应建立‘基本扣除 专项扣除’机制,适当增加专项扣除,包括再教育、赡养抚养、首套房贷利息等支出,减轻中低收入群体税负。”全国政协委员、财政部会计标准战略委员会委员张连起说。

胡怡建认为,对于基本扣除,也就是个税“免征额”,应当随着经济社会发展水平进行及时调整,以适应物价、生活水平等变化;对于专项扣除,关键在于合理设置扣除项目和额度,保证不同人群间的税收负担基本合理。

谁将成为纳税主力军?

个税的主体税种地位有待加强。从国际经验看,除了最贫穷的人不纳税外,大多数人包括工薪族都要缴税

很多人认为,缴纳个税是富人的事,不应该向普通百姓和工薪族征税。甚至有媒体惊呼,中产群体沦为个税纳税主体。这个问题,到底应该怎么看?

“在比较成熟的发达经济体里,中等收入者都是个税纳税的主力军。”白景明介绍,个人所得税,并不只是发挥收入调节功能,还是一种重要的财政收入来源。世界上很多国家的个税,都是实行普遍纳税制度,除了最贫穷的人不纳税外,大多数人包括工薪族都要缴税。

数据显示,目前发达国家个人所得税的纳税面,通常在70%以上,一些发展中国家也在50%以上。而我国个税工薪族纳税人数,仅占整个工薪收入人群的8%左右,远低于普税制国家。

“美国个税收入,占整个国家税收的比重超过了50%。其中,中等收入者承担了55%的个税,高收入者负担40%左右的个税,这也就意味着,中等收入者和高收入者是主要纳税群体。”胡怡建说。

相比之下,去年全国一般公共预算收入15.96万亿元,其中个人所得税10089亿元,个税占财政收入的比重为6.32%。近年来,对于个税改革,重点一直放在研究推进综合与分类相结合上。但未来个税的财政定位,似乎还有待进一步明确。比如,个税要不要成为主体税种?纳税人群的涵盖面有多大?在这些问题上有了大致的方向,再来确定哪些人该缴税、哪些人不缴税,才能更好地形成社会共识,依法推进个税改革。

“目前,个税已成国内第四大税种,但离主体税种的地位仍相距甚远。未来需要通过改革,建立个人所得税收入的稳定增长机制,逐步增强其主体税种的地位。”白景明认为。